原标题:银行股护盘和抗跌特征明显 有私募基金经理称板块估值处于合理水平

周四A股市场三大指数均出现震荡下跌,沪指下跌4.5%,深证成指和创业板指跌幅均超5%。不过,银行板块早盘便逆市走强,午后在市场探低过程中更是大幅拉升,护盘和抗跌特征明显,该指数收盘微跌0.17%,为东方财富行业跌幅最小指数。

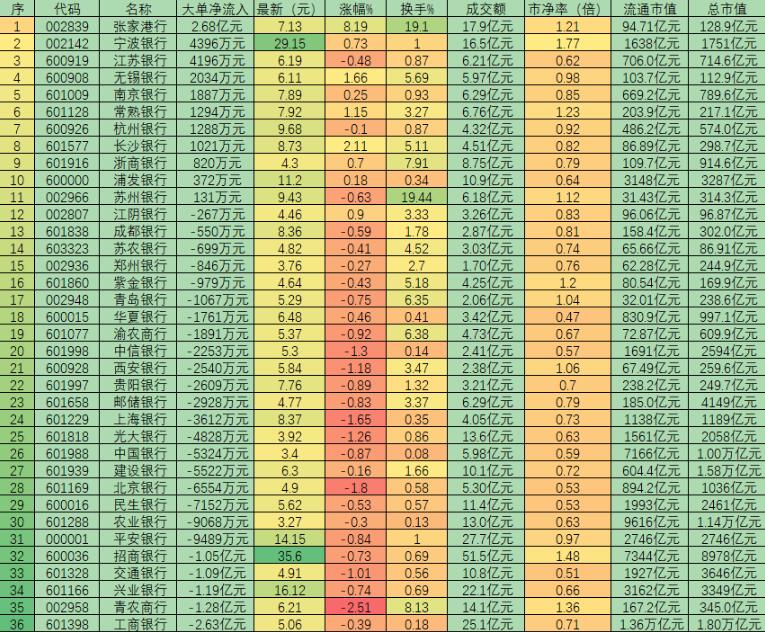

具体来看,银行板块36只交易中的成份股有9只上涨,其中,包括张家港行(8.19%)、长沙银行(2.11%)、无锡银行(1.66%)等在内的4只个股涨幅超1%。

资金流向方面,银行板块整体出现资金净流出态势。周四板块合计流出9.80亿元,不过,仍有11只个股呈资金净流入,占比30.56%,其中,包括张家港行(2.68亿元)、宁波银行(4396万元)、江苏银行(4196万元)等在内的8只个股净流入额均超1000万元,合计净流入4.29亿元。

对于银行板块的抗跌走势,接受《证券日报》记者采访的私募排排网未来星基金经理胡泊认为,这主要是因为前期银行股已经经历过一轮调整,而且在这轮大涨的过程中也属于相对滞涨板块,整体估值处于相对合理的水平,下跌的可能性并不大,具有比较好的防御性和确定性,造成了资金抱团持有银行股的现象。除非出现流动性危机和情绪面的重大变化,否认银行股补跌的可能性并不大,反而是目前安全性较高的资产。

奶酪基金经理庄宏东告诉《证券日报》记者,“近期银行股没怎么涨,目前估值处于历史低位,当前价格已经反映了息差往下等悲观预期,所以比较抗跌。从基本面看,银行受疫情影响并不大,这从一季报已经有所体现,另外受益于充裕的流动性带来的资产膨胀,对银行未来盈利的确定性也是有利因素。因此我们认为银行是一个进可攻退可守的配置板块。”

通过历史数据对比更能看出银行股面临的机遇。东方证券的最新研报显示,银行股显著上涨时期,一般伴随流动性宽松,当前流动性水平预计可对指数上行提供支撑。比如,2005年-2006年十年期国债收益率显著下行,达到3%左右的低位;2014年-2015年牛市时shibor及十年期国债收益率也经历了从5%左右下降至3%左右的显著下行。2019年末至2020年上半年,shibor及十年期国债收益率也经历了明显下行,十年期国债收益率从4%左右降至3%,shibor从4.8%左右降至2.5%左右,整体流动性环境也较为宽松。

东方证券认为,当前银行不良率及息差面临一定压力,更类似2014年-2015年基本面情况。预计本轮上涨中,前期银行板块上涨将更多来自板块轮动带来的估值修复,后期持续性仍依赖于不良率、净息差表现。

也有机构提示了银行股面临的风险,东北证券表示,截至6月末,不良贷款余额和不良贷款率总体较年初有所上升。虽然银行采取了临时延期还本付息、借新还旧、展期、修改贷款合同等对冲政策措施,但经营不善的企业本身存在的问题并没有根本解决,今后仍然存在违约风险,当前不良贷款并未充分暴露,存在较大上升压力。

投资策略方面,东兴证券表示,目前,银行板块估值还处在低位,看好经济复苏和预期改善下银行板块估值的持续修复。个股推荐有两条主线:1.大零售方向,主推零售业务优势显著的招商银行、中小企业主办行宁波银行;2.有望受益于混业经营的国有大行,主推工商银行和建设银行。

表:周四银行股市场表现一览

制表:赵子强

记者 赵子强